死後の手続きガイド

死亡届の提出から遺産相続まで

人が亡くなると沢山の事務が発生します。死亡届の提出や健康保険などの行政手続き、ご葬儀の手配、保険金の請求、税金の申告・・・。これらの死後の手続は、期限があるものも多く、段取が大切です。

大切なご家族を見送った後のお身内の方々のご負担が少しでも軽くなりますよう、こちらのページでは死亡後の手続きについて、タイミング別でご案内しております。

ご逝去から、ご葬儀までの間にしなければならない手続きは主に次の3つです。

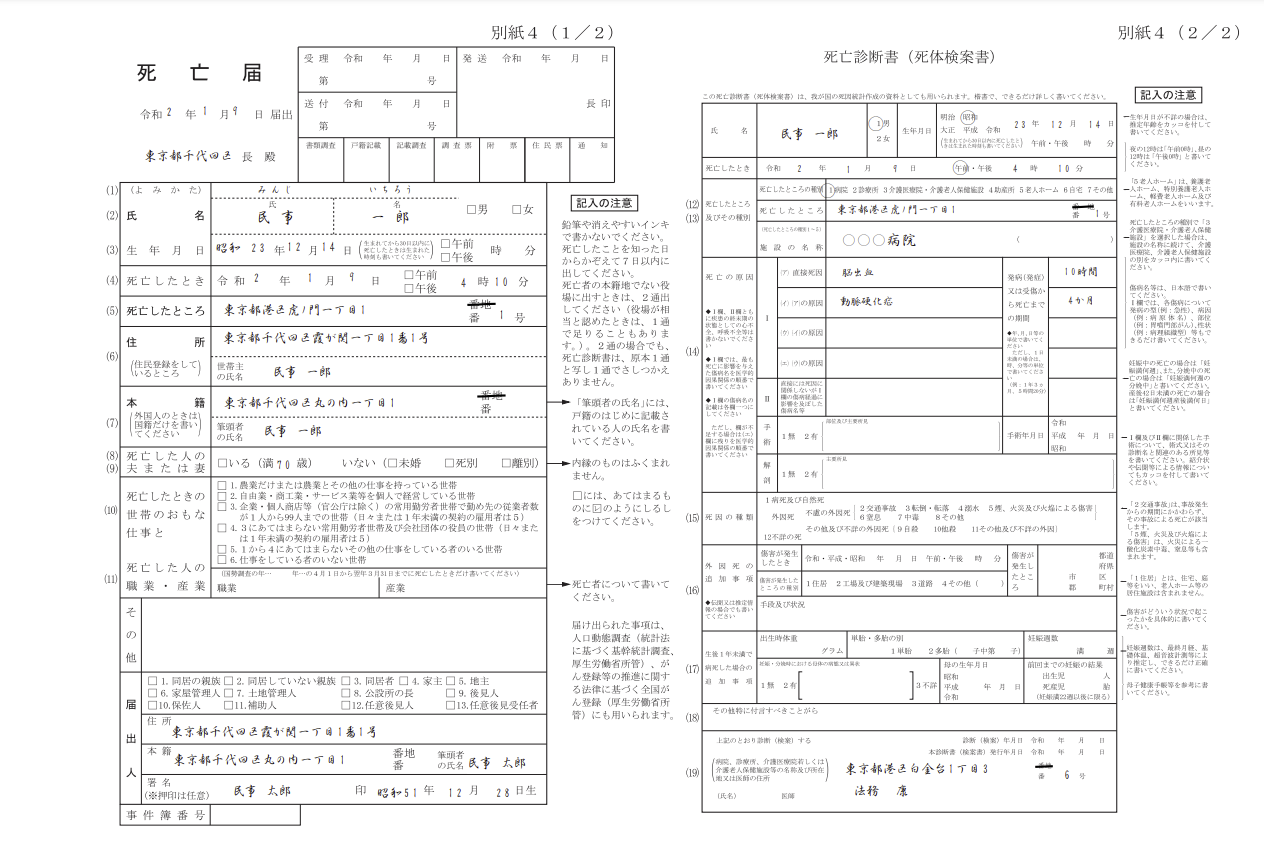

死亡診断書取得(当日)

ご家族がお亡くなりになったら、死亡診断をした医師から死亡診断書を交付してもらいます。

不慮の事故などによる死亡で医師が死亡診断できない場合は、死亡検案書となります。

死亡診断書も死亡検案書も同一の書面で、名称が変わるだけです。

死亡診断書は後の手続でコピーの提出を求められる場面が多くあるので、何枚かコピーを取っておくと良いでしょう。

死亡届提出(7日以内)

死亡診断書は左側が死亡届になっております。

(A3サイズの一枚の用紙で、左側が死亡届、右側が死亡診断書)

死亡届に亡くなった方の氏名・住所・生年月日等および届出人の住所氏名等を記入し、提出します。

□提出先:亡くなった方の死亡地、本籍地または届出人の所在地(住所地)の市町村役場

□届出人:親族・同居者・家主・管理人・後見人等・任意後見受任者

※役場への実際の提出は、届出人の使者として葬儀社などが担当することが多いようです。

※お一人様などで、届出人の手配に不安がある方は、任意後見契約をご検討ください。

火埋葬許可申請書提出(7日以内)

死亡届の提出に際し火埋葬許可申請書も同時に提出します。

火埋葬許可申請書は役場の窓口にあります。

役場ホームページからダウンロードできる場合もあります。

自治体によっては死亡届の提出が火埋葬許可申請を兼ねる場合もあります。

火埋葬許可申請書を提出すると、火埋葬許可証が交付されます。

火埋葬許可証は火葬の際に斎場に提出します。

火葬が済むと、火葬証明が記載されたものが返却され埋葬許可証となります。埋葬の際に墓地に提出します。※

※自治体により多少異なります。

ご葬儀が済んだら、なるべく早めに済ませておきたい手続きについてご説明します。

いざというときに慌てないですむよう、あらかじめ確認しておくと安心です。

国民健康保険の手続(14日以内)

お亡くなりになった方が国民健康保険に加入していた場合、市区町村役場の窓口で資格喪失の手続をし、健康保険証を返却しましょう。

その際に、葬祭費の請求も併せて行うとよいでしょう。

葬祭費は葬儀を行った喪主等に対して支給されます。

金額は5万円前後で自治体により異なります。

受給には葬儀の領収書が必要です。

葬祭費申請の期限は2年ですが、健康保険の喪失の手続の際に併せて請求するのがひと手間ですみお勧めです。

亡くなった方が世帯主であった場合は、世帯主を書き換えて新しい健康保険証も発行してもらいましょう。

介護保険の手続(14日以内)

お亡くなりになった方が介護保険に加入していた場合は、健康保険の手続と併せて市区町村役場の窓口で資格喪失の手続をし、保険証を返却しましょう。

世帯主の変更(14日以内)

世帯主である方が亡くなった場合は、世帯主変更届を提出し、住民票の世帯主を変更する必要があります。

亡くなった方が世帯主ではなかった場合や、残された世帯員が1人の場合、また妻と幼児のように新しい世帯主が明らかな場合は、届出の必要はありません。

年金手続き(すみやかに)

お亡くなりになった方が年金を受給されていた場合は、年金受給権者死亡届の提出が必要です。

手続きが遅れて年金が支払われてしまうとその分は返還しなければなりませんのでご注意ください。

一方で未支給年金がある場合は、受給資格のある遺族が支払いを受けられますので、未支給年金請求を行います。

また遺族年金の受給要件に該当する場合は請求しましょう。

※年金制度は細かい条件があります。最寄りの年金事務所やねんきんダイヤルでご確認ください。

ねんきんダイヤル 0570-05-1165

公共料金の名義変更

故人の名義で電気やガス、水道、電話などを契約していた場合は、それぞれの会社に連絡し、契約者と引き落とし口座の変更をします。

公共手続がひと段落したところで、いよいよ遺産の相続手続きに入ります。

慌てないで済むように段取りを確認しておくと安心です。

相続放棄をする場合は

相続放棄とは、亡くなった方の財産を相続する権利を一切放棄することです。

相続放棄をすると、相続人ではなくなります。

資産はもちろん、借金も負いません。

ですので一般的には、資産より借金の方が多い場合は相続放棄を検討します。

また相続問題に巻き込まれたくない場合に相続放棄が選択されることもあります。

相続放棄をするためには、お亡くなりになったことを知った時から3か月以内に、家庭裁判所で手続きします。

相続放棄の手続きは、相続人各自が裁判所に所定の書類を提出することで行います。

遺言書の調査

遺言の有無により、相続の手続きは変わります。

遺言があれば、以下に説明する遺産分割協議は不要となります。

相続手続きに入る前に、まず遺言書がないか確認しましょう。

遺産分割協議

1.相続人調査(戸籍収集)

相続手続きでは、亡くなった方を被相続人と言い、被相続人の財産を引き継ぐ人を相続人といいます。

被相続人の財産は、相続人全員が共有している状態となります。

したがって相続が発生したら、まず誰が相続人にあたるか確かめます。

相続人になる人は法律で下記のように順番が決まっております。

2.相続財産調査

相続人の確定と同時に、相続財産も確定させます。

【相続財産に含まれるもの】

被相続人が死亡時に有していた全ての財産と負債です。

主な財産は、預貯金・有価証券などの金融資産、不動産、自動車、価値のある美術品などの動産です。

負債も相続財産に含まれます。

【相続財産に含まれないもの】

相続人が受取人となっている生命保険金、お墓や仏壇などの祭祀財産、お香典、葬祭費、遺族年金など被相続人の死亡をきっかけに発生した財産は相続財産には含まれません。

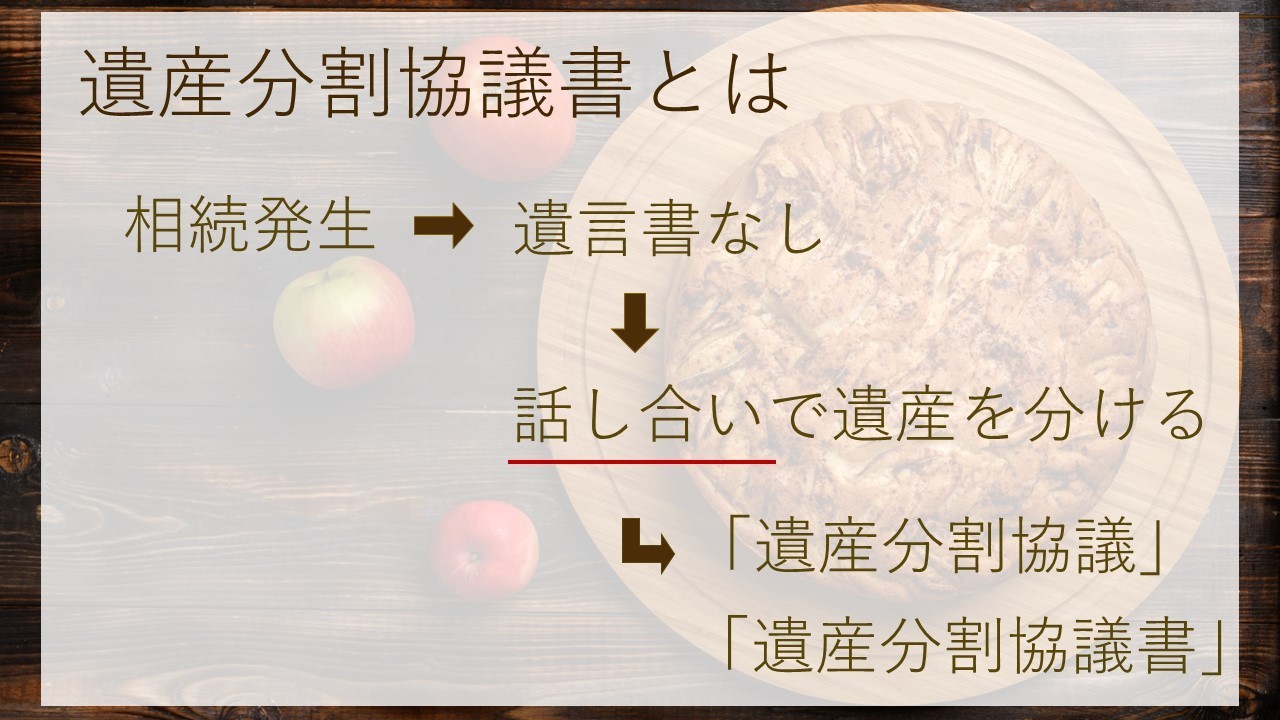

3.遺産分割協議

相続人と相続財産が確定したら、次はいよいよ、誰が何を相続するかを話し合いで決めます。

この話し合いを、「遺産分割協議」と言います。

この話し合いには相続人がもれなく全員参加し、合意する必要があります。

多数決で決めることはできません。

分割の目安となるのは次の法定相続分です。

相続人が複数いる場合に、各相続人の間で財産が公平に承継されるように民法で次のとおりに法定相続分が決められております。

配偶者+子 : 配偶者1/2 子1/2

配偶者+親 : 配偶者2/3 親1/3

配偶者+兄弟姉妹 : 配偶者3/4 兄弟姉妹1/4

※同列順位の相続人が複数いる場合はさらに等分します。 例えば子が2人いる場合、子1人当たりの相続分は 1/2÷2=1/4 となります。

しかし遺産分割協議では、この法定相続分通りに遺産を分ける必要はありません。

相続人全員が合意することで、法定相続分と異なる割合で遺産を分けることができます。

相続人の皆さまには様々なご事情があるでしょう。皆さまが納得できる分け方が理想です。

逆にここで話がまとまらないと、いわゆる“争族”となってしまいます。

遺産分割協議で遺産の分け方で合意ができたら、合意内容を遺産分割協議書に記します。

名義変更

遺産分割協議の合意内容に沿って名義を変更し、相続財産を継承します。

遺言書がある場合は、遺産分割協議書の代わりに遺言書を各窓口に提示し、名義の変更をします。

【不動産】

遺産分割協議書もしくは遺言書を法務局に提示し、継承者の名義に変更します。

売却する場合でも、いったん名義変更してから売却することになります。

【預貯金】

遺産分割協議書若しくは遺言書を銀行の窓口に提示します。

文書の内容に従い継承者の名義に変更するか、口座を解約し継承者の指定の口座に振込を依頼します。

【有価証券】

遺産分割協議書もしくは遺言書を証券会社の窓口に提示します。

書面の内容に従い相続する有価証券を継承者の口座に移管します。

継承者が口座をもっていない場合は新しく口座を開設することになります。

有価証券を売却する場合でも、いったん継承者が相続してから売却することになります。

したがって継承者が証券会社に口座を持っていない場合は口座を開設し、相続する有価証券を継承者の口座に移管してから売却することになります。

準確定申告(4か月以内)

準備中です

相続税申告(10か月以内)

相続税は相続時にかかる税金ですが、相続税の申告には期限があり、基本的に相続開始から10か月です。

ただ相続税は、どなたにも課税されるわけではありません。

相続税には法定相続人の人数に応じた基礎控除があり、相続財産が基礎控除額を超過する場合のみ課税されます。

基礎控除の計算式は、次の通りです。

3000万+(600万×法定相続人の数)

例)法定相続人が配偶者と子ども2人の場合の基礎控除額

3000万+(600万×3)=4800万

従って、相続財産が4800万円を超える場合のみ相続税が課税されます。

なお相続財産が基礎控除を超える場合でも、相続税には配偶者控除や小規模宅地等の評価減の特例など、様々な控除がありますので、必ず課税されるとは限りません。

もっとも課税されなくても申告は必要となる場合もあり、相続税の自己判断は難しいです。

相続税は基礎控除を超えていると思われる場合は、お早目に専門家にご相談ください。

こちらのページを読んだ方には、下記のページもよく読まれています。ぜひご一読ください。

※下記のリンクから、本ページと関連するページのリンクを設定してください。