遺産相続とは

手続きの流れと必要書類

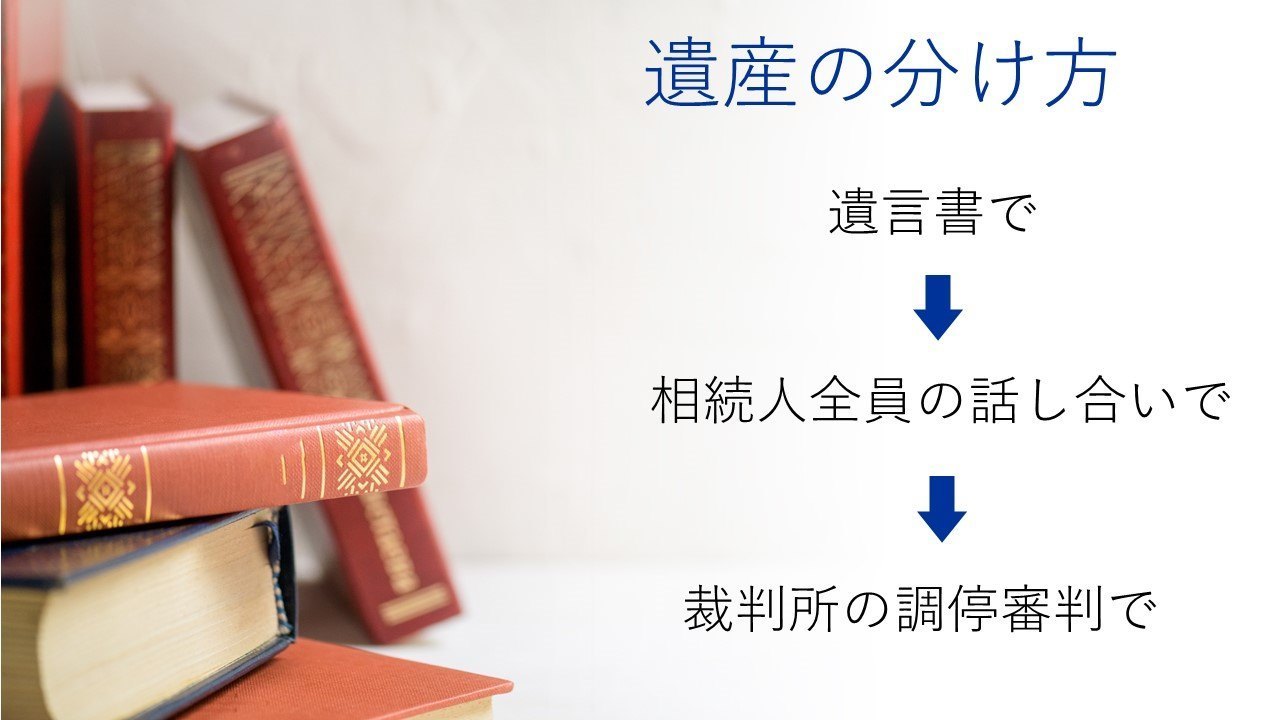

上記3つの遺産の分け方のうち、相続人全員の話し合い(遺産分割協議)で遺産を相続する場合の一般的な手続きの流れについてご説明します。

相続が発生すると、被相続人の財産は、相続人全員が共有している状態となります。

したがって相続が開始したら、まず誰が相続人にあたるか確かめる必要があります。

誰が相続人にあたるかは、民法で以下のように順番が決められております。

常 に:配偶者

第1位:子 ※

第2位:親

第3位:兄弟姉妹 ※

※ 相続人にあたる子や兄弟姉妹が先に亡くなっている場合は、その子(被相続人からみた孫や甥・姪)が相続人となります。これを代襲相続といいます。

被相続人が結婚なさっている方であれば、配偶者は必ず相続人になります。

さらに被相続人に、お子さんとご両親とご兄弟がいらした場合、

子→親→兄弟の順番で相続人になります。

子、 親、兄弟が、同時に相続人になることはないのです。

相続が発生したら、まずこの民法のルールに従い、誰が法定相続人にあたるか確かめましょう。

この際、裏付けとなる戸籍謄本を必ず取得し確認してください。

被相続人の戸籍は出生からお亡くなりになるまでの一式が必要です。

被相続人がご高齢の場合は、昭和と平成に2回、戸籍の改製を経ております。

出生と1度の婚姻だけの経緯でも、最低4通の戸籍が必要となります。

戸籍謄本は名義変更手続きの際、金融機関や法務局で提出を求められます。

相続人の確定と同時に、相続財産も確定させます。

相続というと、お金になる財産を受け継ぐことをイメージしますが、日本の相続制度ではこれらプラスの財産の他、マイナスの財産も含まれますのでご注意ください。

プラスの相続財産、マイナスの財産にはそれぞれ下記のものが含まれます。

プラスの財産

・不動産(宅地・建物・農地・山林・借地権・借家権など)

・金融資産(預貯金・有価証券など)

・自動車・船舶

・価値のある美術品や宝飾品

・その他家財一式

・貸付金・売掛金

マイナスの財産

・借金(ローンなど)

・未払金(未引落の公共料金・未清算の入院費用・家賃など)

・未納の税金(所得税・住民税・固定資産税など)

上記の財産は、被相続人が残した書類などを手掛かりに確かめます。

不動産がある場合は権利書や賃貸借契約書を確認してください。

金融資産は通帳などを手掛かりに確かめます。未記帳があれば記帳してください。

注意が必要なのはネット銀行やネット証券などに預けている資産です。

これらは手がかりとなる書類が全くないこともありますからIDやパスワードをエンディングノートなどにメモしておくことがこれからは欠かせないと思います。

なお、以下のような祭祀財産や、身分的な権利などは相続財産に含まれません。

相続財産に含まれないもの

・お墓・仏壇など(これら祭祀財産は祭祀承継者が承継する)

・生命保険金(被相続人が受取人になっているものを除く)

・遺族年金

・一身専属的な権利(生活保護受給権など)

相続人と相続財産が確定したら、次はいよいよ、誰が何を相続するかを話し合いで決めます。この話し合いを、「遺産分割協議」と言います。

この話し合いには相続人がもれなく全員参加し、合意する必要があります。

多数決や連絡がつく相続人だけで決めてしまうことはできません。

分割の目安となるのは次の法定相続分です。

相続人が複数いる場合に、各相続人の間で財産が公平に承継されるように民法で次のとおりに法定相続分が決められております。

配偶者+子 : 配偶者1/2 子1/2

配偶者+親 : 配偶者2/3 親1/3

配偶者+兄弟姉妹 : 配偶者3/4 兄弟姉妹1/4

※同列順位の相続人が複数いる場合はさらに等分します。 例えば子が2人いる場合、子1人当たりの相続分は 1/2÷2=1/4 となります。

しかし遺産分割協議では、この法定相続分通りに遺産を分ける必要はありません。

相続人全員が合意することで、法定相続分と異なる割合で遺産を分けることができます。

相続人の皆さまには様々なご事情があるでしょう。

皆さまが納得できる分け方が理想です。

遺産分割協議で遺産の分け方で合意ができたら、合意内容を遺産分割協議書に記します。

遺産分割協議の合意内容に沿って相続財産を継承します。

【不動産】

遺産分割協議書を添付書類とともに法務局に提出し、継承者の名義に変更します。

売却する場合でも、いったん名義変更してから売却することになります。

【預貯金】

遺産分割協議書を添付書類とともに銀行の窓口に提出します。

遺産分割協議書の内容に従い継承者の名義に変更するか、口座を解約し継承者の指定の口座に振込を依頼します。

【有価証券】

遺産分割協議書を添付書類とともに証券会社の窓口に提出します。

遺産分割協議書の内容に従い相続する有価証券を継承者の口座に移管します。

継承者が口座をもっていない場合は新しく口座を開設することになります。

有価証券を売却する場合でも、いったん継承者が相続してから売却することになります。

したがって継承者が証券会社に口座を持っていない場合は口座を開設し、相続する有価証券を継承者の口座に移管してから売却することになります。

相続税は、相続時にかかる税金ですが、どなたにも課税されるわけではありません。

相続税には基礎控除があり、相続財産が控除額を超過する場合のみ課税されます。

基礎控除の計算ですが、

3000万+(600万×相続人の数)

となります。

例)

相続人:配偶者と子ども2人の場合

3000万+(600万×3)=4800万

この場合は相続財産が4800万円を超える場合のみ相続税が課税されます。

また相続財産が基礎控除を超える場合でも、相続税には配偶者控除や小規模宅地等の評価減の特例など、様々な控除がありますので、必ず課税されるとは限りません。

もっとも課税されなくても申告は必要となる場合もあり、相続税の自己判断は難しいです。

また相続税の申告には期限があります(相続開始から10か月)。

相続財産が基礎控除を超えると思われる場合は、必ずお早目に専門家にご相談ください。

被相続人の戸籍

相続の当事者である皆さんは、誰が相続人であるか当然ご承知です。

しかし、金融機関や法務局の担当者は知りません。

そこで戸籍の記載で確かめる必要があります。

そのため、誰が相続人であるかを明らかにするため、被相続人の出生から死亡までの戸籍謄本が必要となります。

被相続人が80代の方の場合は、結婚歴が1回、本籍地を変更していない場合でも、昭和と平成に1回ずつ戸籍の改製も経ているため、

①出生②昭和の改製③結婚④平成の改製

と、最少でも4種類の戸籍が必要となります。

戸籍等を郵送請求する場合は、申請書(各役場のホームページからダウンロード印刷できます)、ご自身の身分証のコピー、発行手数料分の定額小為替(郵便局で購入できます)、切手を貼った返信用封筒を役場の戸籍課などに送付して取り寄せます。

戸籍謄本等の広域交付制度

2024年3月より戸籍の広域交付制度が始まり、戸籍証明書・除籍証明書は直系相続人・配偶者であれば最寄りの役場窓口で一括請求できるようになりました。

詳細は各役場のホームページ等でご確認ください。

戸籍の広域交付制度が利用できる人

● 本人

● 配偶者

● 父母・祖父母など(直系尊属)

● 子・孫など(直系卑属)

※本人の兄弟姉妹は利用できません

※郵送や代理人による請求はできません

相続人の戸籍

相続人が、相続発生後も生存していることを証明するため、相続人の戸籍が必要となります。

印鑑証明書

遺産分割協議書には相続人全員が実印で捺印します。

そのため実印であることを証明する印鑑証明書も必要となります。

住民票

ご遺産に不動産が含まれている場合は、被相続人の住民票除票、不動産を相続する方の住民票(本籍地入り)が必要です。

遺産分割協議書は、遺産を分ける話し合い(遺産分割協議)の結論を記した書面のことです。

相続の事実と、誰がどの財産を相続することになったかを記し、相続人全員で署名捺印をします。

こちらのページで書き方やひな形を詳しくご紹介しております。

登記申請書

ご遺産に不動産が含まれている場合は、登記申請書を別に作成する必要があります。

登記申請書の作成の仕方は法務局のHPをご参照ください。

相続手続きでは調べなければならないことが沢山あります。

そのためいろいろ調べている相続人と、そうでない相続人との間で知識に違いが生じる傾向があります。

また手続き負担も大きいため不公平感も生まれやすく、トラブルを招きやすい手続きといえます。

当事者のみで手続きを行う場合は、信頼関係を大切に、慎重に対応することが大切です。

相続はとてもデリケートです。

ちょっとした行き違いからトラブルになってしまい、こじれると家庭裁判所の調停で遺産を分けることになりかねませんのでご注意ください。

いつまでに手続きを終えなくてはならないか、決まりは特にありません。

ただ相続税が課税される場合は、基本的に相続開始(被相続人の死亡を知った日)の翌日から10か月以内に相続税の申告をしなくてはならないため、それまでに遺産分割協議を終えている必要があります。

したがってこの相続税の申告期限が一つの目安といえます。

また令和6年4月から相続登記も義務化されましたので、相続財産に不動産が含まれる場合も期限に注意が必要です。

相続手続きにお困りなら

グレイスサポート代表の松下です。

あなたのお悩みを解決します!

遺言書がない場合、相続手続きは相続人のお話合いから始めることになり、長く煩雑な道のりとなりがちです。

グレイスサポートは手続きの専門家として、これまで多数の相続手続きのお手伝いをしてまいりました。

相続人皆様の戸籍調査から、手続きの際に必要となる合意内容をまとめた遺産分割協議書の作成、名義の書き換えまで誠実に対応いたします。

めんどうな手続は専門家に丸投げして、煩わしい書類のストレスから解放されませんか?

遺産相続手続き代行のご案内

手続きを全部自分でやるのは負担が大きいという方向けに、代行サービスをご用意しております。

・任せて気楽!

・リモート対応可能!

・正しい情報で安心!

・死後の事務にも対応!

・自己負担なし!

の相続手続き代行サービスで、肩の荷を下ろしませんか?

*ご利用いただいたお客様の声

相続手続き代行なら、手続き書類のご用意から名義変更、不動産売却、税の申告までワンストップでお任せいただけます。

相続手続きでお悩みの方は、ぜひお気軽にお問合せ・ご相談ください。

相続手続きは沢山の書類作成と、調べものの連続です。

役所に足を運び、戸籍の種類を調べて請求、定額小為替を購入し、宛名書きをし、協議書の書き方を調べて作成・・慣れないことばかりで、段取りよく手続きしないと全部終わるまで1年近くかかることも(;^_^A

この講座では、相続が発生したときに急いでしなくてはいけないことから、ひと段落してから行うべきこと、その手順について分かりやすくお伝えするセミナーです。

また相続手続きに欠かせない書面である遺産分割協議書の書き方について詳しくご説明いたします。

相続は一生の間に何度も経験することではないだけに、何から始めていいのか分からないという方がほとんどです。

いざ相続となったときに慌てないですむように、手軽なオンラインセミナーで備えておきませんか?

相続手続きの段取りが分かる!遺産相続セミナー

会 場:オンライン(YouTubeライブ)※インターネット接続環境が必要です

参加費:無料

特 典:講座を受講してくださった方にはオリジナルエンディングノートをプレゼント

こちらのページを読んだ方には、下記のページもよく読まれています。ぜひご一読ください。